俄罗斯上周侵入乌克兰,市场一片混乱,尾盘才有所缓和。对于俄罗斯的入侵行为,各国加以制裁。那么,俄乌战争本周还会继续吗?还是说各国领导人会说服双方领导人坐下来谈判?另外,本周三将有OPEC+会议。该组织会因为俄乌战争而将增产幅度提升至高于预期的水平吗?在市场聚焦俄乌战争的同时,交易者也将关注本周的央行会议,包括周二的澳洲联储和周三的加拿大央行会议。澳洲联储会保留今年加息的窗口吗?加拿大央行会加息50个基点吗?此外,美国定于周五发布2月非农就业报告。其表现能够好于1月数据吗?

俄乌冲突

上周开局市场如坐针毡,惴惴不安地等待俄罗斯侵入乌克兰,虽然俄罗斯一直表示没有入侵的打算。到了周中,俄罗斯总统普京宣布,承认乌克兰境内东部的Donetsk 和 Luhansk为两个独立的共和国,并派遣部队“维和”。俄罗斯军队随后集结从俄罗斯、白俄罗斯和黑海入侵乌克兰。普京表示,入侵的目的是建立亲俄的新政府。各国纷纷誓言严厉制裁俄罗斯从银行到公司再到普京和外长的实体,但一直没有对能源和SWIFT(全球金融交易系统)动手。普京称其准备展开高级别对话,但截至此文发稿,卫星图像显示大量部队和军事设备集结于白俄罗斯边境。俄罗斯准备发起新的攻击还是进入谈判程序?如果发动新的攻击行动,是否将攻占乌克兰首都基辅?各国又将做何反应?是最终切断俄罗斯对欧洲的能源供应线还是将俄罗斯踢出SWIFT?市场本周将寻找这些问题的答案。

OPEC+

OPEC+本周也将召开会议,届时可能与俄罗斯展开激烈交锋。周五有媒体报道,“OPEC+在即将召开的会议上可能坚持现有的增产政策,即将日产油配额上调40万桶”。但乌克兰事件是否将促使成员国改变想法?西得州原油和布伦特原油上周交投于100上方。OPEC+会希望增产以帮助推低价格吗?另外,美伊核协议可能很快恢复,届时伊朗会恢复原油供应。那对OPEC+及其增产幅度决策又会产生怎样的影响?

澳洲联储

澳洲联储本周召开会议,料维持利率在0.1%的历史低点不变。澳洲联储在2022年1月会议上退出其金额为2750亿澳元的债券购买计划,但也表示,在真实通胀率进入2%-3%目标区间之前不会加息。上周公布的2021年四季度薪资价格指数上涨2.3%,是否足以推动澳洲联储将利率指导意见提前?市场似乎认为会提前,目前计入8月首次加息的前景。

加拿大央行

加拿大央行上次召开会议时出乎市场意料地没有加息,但确实去掉了将利率维持在下档的指导意见。在那以后公布的1月通胀率升至5.1%,高于4.8%的前值,创下1991年9月以来最高点;1月核心CPI上涨4.3%,前值为4.0%。市场预期加拿大央行本周加息25个基点,至0.5%。但如果央行加息50个基点,市场也不要感到意外。那么,央行会选择更高的50个基点吗?还是考虑到俄乌冲突放慢加息步伐,仅上调基准利率25个基点?

财报

财报季热度降低,但还是有多个重要业绩报告值得关注,尤其是来自英国公司的财报,包括:BNZL、ZM、LCID、HPQ、CRDA、SEA、BIDU、TGT、CRM、PSN、SNOW、BBY、AVGO、COST、ITV、LSEG、HMSO和LHA。

经济数据

3月拉开序幕之际也是月初数据公布之时,而且数量还不少。澳大利亚、欧洲和美国制造业与服务业PMI将揭晓,还有中国PMI报告将披露。另外,德国和欧盟将公布CPI数据。美国将在周五发布2月非农就业报告,为本周划上句点。不要忘了,1月非农就业读数远高于预期,2月能够复制吗?具体经济数据如下:

周一

- 日本: 零售销售 (1月)

- 日本: 工业产出 初值 (1月)

- 澳大利亚: 零售销售 初值 (1月)

- 新西兰: ANZ 企业信心指数 终值 (2月)

- 日本: 新屋开工 (1月)

- 加拿大: PPI (1月)

- 美国: 芝加哥联储 PMI (2月)

周二

- 全球: 制造业 PMIs 终值 (2月)

- 中国: 官方制造业PMI (2月)

- 中国: 官方非制造业PMI (2月)

- 中国: 财新制造业PMI (2月)

- 澳大利亚: 澳洲联储利率决议

- 德国: 零售销售 (1月)

- 英国: Nationwide房价指数 (2月)

- 德国: CPI 初值 (2月)

- 加拿大: GDP增长率 (四季度)

- 美国: ISM 制造业 PMI (2月)

周三

- OPEC+ 会议

- 新西兰: 营建许可 (1月)

- 澳大利亚: 澳洲联储 Chart Pack

- 澳大利亚: 增长率 (四季度)

- 德国: 失业率 (2月)

- 欧盟: CPI 预览值 (2月)

- 美国: ADP 就业人数变化(2月)

- 加拿大: 加拿大央行利率决议

- 美国: 美联储褐皮书

- 原油库存

周四

- 全球: 服务业PMI 终值

- 澳大利亚: 贸易帐 (1月)

- 中国:财新服务业PMI (2月)

- 欧盟: 失业率 (1月)

- 欧盟: PPI (1月)

- 美国: 单位劳动力成本 终值(四季度)

- 美国: 非农业生产力 终值(四季度)

- 美国: ISM非制造业PMI (2月)

周五

- 日本: 失业率 (1月)

- 澳大利亚: 零售销售 终值 (1月)

- 德国: 贸易帐 (1月)

- 欧盟: 零售销售 (1月)

- 美国:非农就业 (2月)

- 加拿大: Ivey PMI 季调后 (2月)

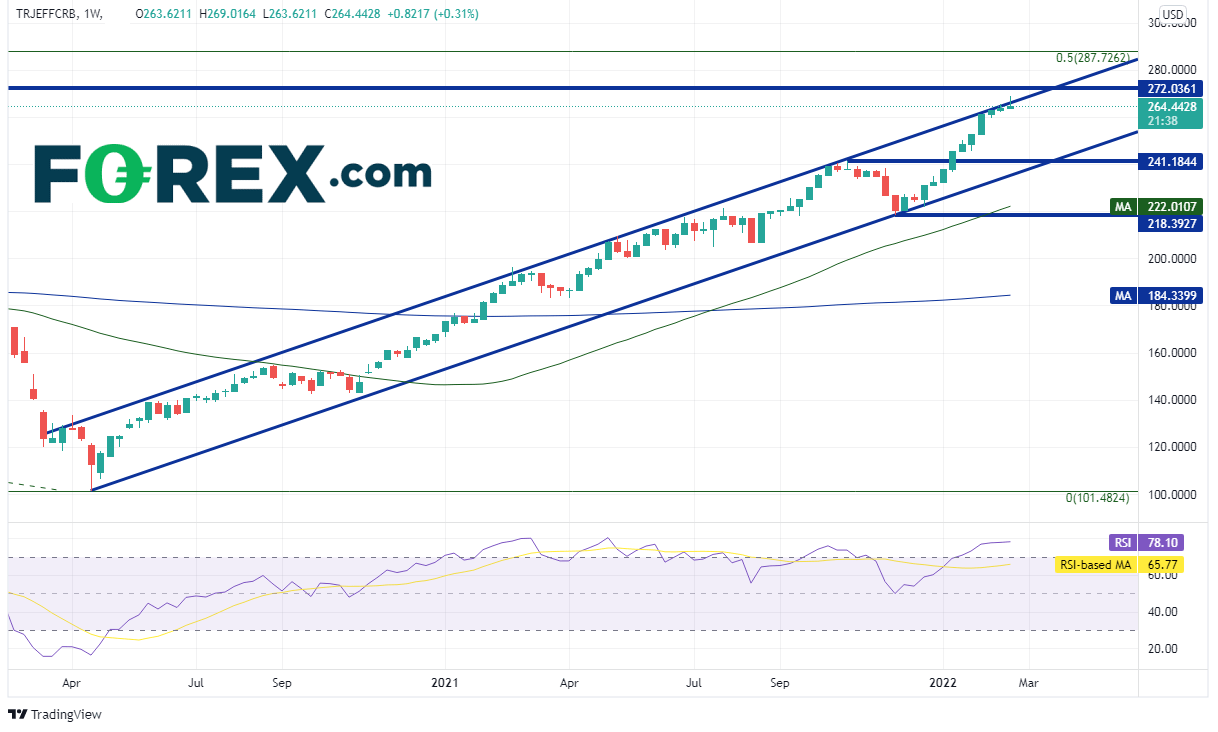

本周重点关注图表:CRB大宗商品指数周图

来源: Tradingview, Stone X

本周有无数的大宗商品走高,只是后来回落并收低。从能源到金属再到谷物,周图上都形成了射日之星。CRB大宗商品指数包含了许多此类大宗商品。请注意,该指数周图自从在2020年4月于101.38附近筑底以来一直有序走高并形成上涨通道。最近连续10周冲高,而且过去12周有11周都收出阳线。CRB大宗商品指数上周击穿长期通道的上轨,摸至269.02高点,逼近2014年以来的长期水平阻力位后回到前述上涨通道内,最终形成射日之星形态。该单根K线形态表明价格或准备回撤。当价格突破通道的一端失败后通常考验通道的另一端。请注意,RSI也处于超买区域,表明价格可能准备回调。下方第一支撑位在241.18的水平支撑位,然后是长期通道下轨235.00附近,接着是50周均线222.01。如果价格继续上涨,可能上看上周高点269.02,然后是2014年水平阻力位272.04,接着是2008年6月高点到2020年4月低点行情的50%回档位,即287.73。

俄罗斯与乌克兰之间的冲突可能主导本周消息面,但也不要忘了其它可能影响市场波动的因素,比如澳洲联储与加拿大央行决策、OPEC+会议以及非农就业报告。

如何在嘉盛交易平台上交易货币对、贵金属、大宗商品、股指、美港股、ETF等金融市场场外产品?

请按照以下简单的步骤开户

1. 点击账户开户页面,选择适合您的交易平台账户进行开户

2. 账户开通后进行账户注资

3. 下载安装并登录交易平台即可交易

欲了解更多嘉盛汇评精彩文章,欢迎关注嘉盛集团官方微信jiashengjituan