众所周知,通胀以及伴生的央行政策是市场当下的主要话题,但上周五公布的美国CPI数据激起了全面又强烈的反响,使得本周的FOMC会议格外引人瞩目。薪资增长没有跟上通胀是另一个隐忧,而美国2年期和10年期债券收益率曲线接近于倒挂,反映了市场的避险情绪,尤其是衰退忧虑引发的避险情绪。本周晚些时候我们将就央行政策方面的话题展开更多的讨论,重点关注新兴市场央行与黄金市场。

美国2年期和10年期债券收益率曲线与美国GDP;路径加相关性

来源: Bloomberg, StoneX

5月消费者物价指数(CPI)年率上涨8.6%,创下40年高点,但月率同样上涨1.0%。剔除食品、应急住房和能源的核心CPI年率上涨6.4%,远高于前值。核心CPI月率上涨0.6%,与4月持平。核心CPI的指标有效性在经济学家中存在争议,但受到美联储的密切监测。

平均每小时收入年率仅上涨6.5%,表明未来数月消费者支出放慢,并且可能轻松演变成滞胀,即使持续时间可能相对短暂。总之,FOMC(乃至其它央行,特别是欧洲央行)举步维艰。

主要表面数字的年率读数如下:

|

5月 |

|

|

燃料油 |

106.7 |

|

汽油(所有类型) |

48.7 |

|

能源 |

34.6 |

|

二手汽车与卡车 |

16.1 |

|

新车 |

12.6 |

|

国内生产的农产品 |

12.0 |

|

除应急住房外的全部 |

10.1 |

|

食品与饮料 |

9.7 |

|

整体 |

8.6 |

|

除食品外的全部 |

8.3 |

|

住房 |

6.9 |

|

除食品、应急住房和能源外的全部 |

6.4 |

|

|

|

美国劳工统计局报告,几乎所有主要分项指标环比都上涨,其中贡献程度最大的是应急住房、机票、二手汽车和卡车以及新车。

现在,其中的大部分都可以得到解释。

- 住房市场面临供应不足而需求旺盛的困境

- 机票价格正自疫情造成的低基数回升

- 二手汽车与卡车价格一段时间里一直处于高位,原因是

- 新车产业不景气(疫情后期经济复苏、供应链不畅、半导体芯片明显供应不足);这里请注意,经销商库存只能消化21天,而疫情前的数字是63天。不过目前产出水平正在上升。

所以我们可以说,这些影响将在未来半年左右减弱,到2023年年中终了之前,通胀将低于当前创下的高位。但“永久性”通胀包括“预期”因素在内,也不似过渡性通胀。而且,美联储或许落后于通胀形势,但收缩资产负债表与加息政策有助于各国应对(疫情及其遗留问题造成的)外生冲击。俄罗斯与乌克兰的冲突已加剧了这种冲击的力度。

FOMC本周会议以及7月会议很可能各加息50个基点,但如果各项物价指标降温,那么9月加息幅度可能收缩至25个基点。拉姆斯菲尔德的已知-未知矩阵中未知风险是乌克兰局势,很可能导致矩阵失衡。但总而言之,通胀压力将在消费者支出趋于谨慎的背景下开始减缓。如果住房市场的热度有所降低,通胀压力减轻更是势在必行。

市场回应

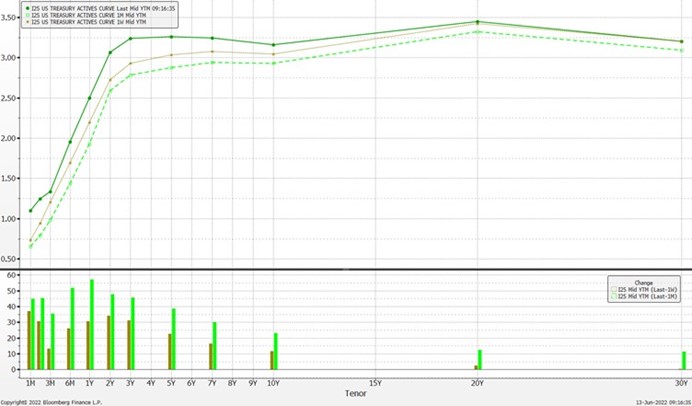

美国债券收益率曲线,当前与1周和1个月的走势

来源: Bloomberg

美国2年期与10年期债券收益率;2年期追上10年期

来源: Bloomberg

债券屈服于高CPI数字,收益率上扬,一些机构甚至预测FOMC本周加息75个基点。美元上涨,黄金同样走高,但金价在触及布林带上轨超买阻力位后在周末回落,目前深陷于1845-1875近期区间,RSI报在50的中性位。

美元指数 - 加权美元指数与现货黄金,3天视图

来源: Bloomberg

黄金目前仍在权衡以下因素:

- 加息 – 以及

- 通胀是否可控的争论 – 以及

- 地缘政治风险,特别是俄乌局势与通胀力量之间的联系 – 以及

- 有关央行政策效力的争论升温(信心、看跌、缺少信心、看涨)。

美东时间周三14:30,FOMC将公布声明,然后美联储主席召开新闻发布会,对市场至关重要。届时黄金与货币市场几乎不可避免出现应激式反应(几乎和往常一样),之后市场才可能看得更长远。总体而言,黄金利多力量大于利空力量,但目前更多的是下档受到支撑而非拥有强有力的上涨动能,这种情况可能延续到周中。